Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия, а следовательно, и утрату финансовой независимости. Если его значение снижается до единицы, то это означает, что собственники полностью финансируют свое предприятие.

Коэффициент финансового риска показывает соотношение привлеченных средств и собственного капитала. Расчет этого показателя производится по формуле:

Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Он имеет довольно простую интерпретацию: показывает, сколько единиц привлеченных средств приходится на каждую единицу собственных. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, т. е. о снижении финансовой устойчивости, и наоборот.

Оптимальное значение данного коэффициента - больше или равно 0,5. Критическое значение - 1.

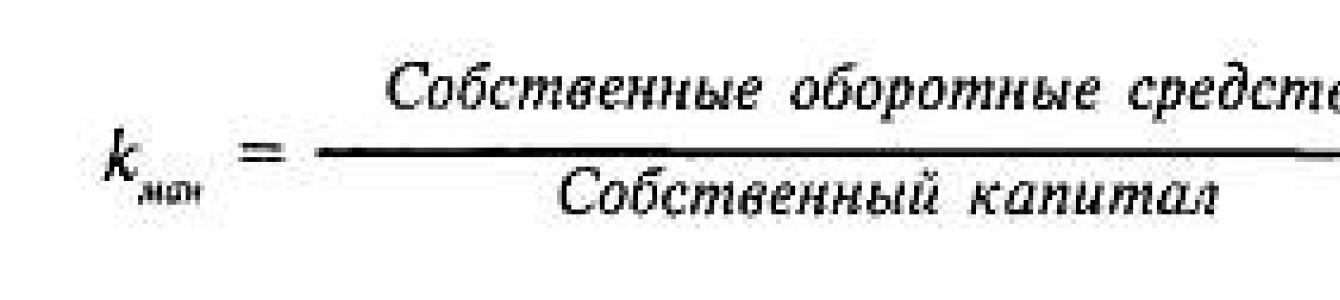

Коэффициент маневренности собственного капитала. Этот показатель показывает, какая часть собственного оборотного капитала находится в обороте, т. е. в той форме, которая позволяет свободно маневрировать этими средствами, а какая капитализирована. Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств предприятия.

Коэффициент маневренности собственного капитала рассчитывается как отношение собственного оборотного капитала предприятия к собственным источникам финансирования:

Значение величины собственного капитала можно получить непосредственно из пассива баланса, что же касается такого распространенного абсолютного показателя, как величина собственных оборотных средств , то его расчет нуждается в комментарии. Этот показатель характеризует ту часть собственного капитала предприятия, которая является источником покрытия его текущих активов. Данный показатель можно рассчитать двумя способами:

1) от суммы собственного капитала вычесть стоимость необоротных активов:

Ксоб = IП - IА = стр. 380 ф. 1 - стр. 080 ф. 1;

2) от суммы оборотных активов вычесть сумму заемного капитала:

Ксоб = (IIА + IIIА) - (IIП + IIІП + ІVП + VП) = (стр. 260 ф. 1 + стр. 270 ф. 1) - (стр. 430 ф. 1 + стр. 480 ф. 1 + стр. 620 ф. 1 + стр. 630 ф. 1).

Таким образом, формула расчета коэффициента маневренности приобретает следующий вид:

Этот показатель может значительно варьировать в зависимости от структуры капитала и отраслевой принадлежности предприятия. Нормальной считается ситуация, при которой коэффициент маневренности в динамике незначительно увеличивается. Резкий рост данного коэффициента не может свидетельствовать о нормальной деятельности предприятия. Связано это с тем, что увеличение этого показателя возможно либо при росте собственного оборотного капитала, либо при уменьшении собственных источников финансирования. В связи с этим резкое увеличение данного показателя автоматически вызовет уменьшение других показателей, например, коэффициента финансовой автономии, что приведет в усилению зависимости предприятия от кредиторов.

Для определения оптимального значения коэффициента маневренности необходимо сравнить этот показатель по конкретному предприятию со средним показателем по отрасли или у конкурентов.

Расчет коэффициентов капитализации для анализируемого предприятия представим в табл. 6.

Чем выше уровень первого показателя и ниже второго и третьего, тем устойчивее финансовое положение предприятия. В нашем случае в течение отчетного периода коэффициент финансовой автономии предприятия снизился на 7,07 процентных пункта и на такую же величину возрос показатель зависимости предприятия от внешних инвесторов и кредиторов. Такая динамика показателей финансовой автономии и финансовой зависимости в данном случае не является негативной тенденцией, так как первоначальные значения указанных показателей для анализируемого предприятия находились на достаточно высоком уровне.

На каждую гривню собственных средств предприятия на начало отчетного периода приходилось 0,016 гривни привлеченных средств, на конец отчетного периода - 0,0951 гривни. Это еще раз подтверждает достаточно высокий уровень финансовой устойчивости предприятия.

В то же время данное предприятие отличается низким уровнем маневренности собственного капитала. Обусловлено это высокой долей собственных средств в структуре пассивов предприятия. Положительным моментом является увеличение значения данного коэффициента в динамике.

Для предприятия очень важно найти оптимальное соотношение коэффициента финансовой автономии и коэффициента маневренности собственного капитала или, иными словами, соотношение собственного и заемного капитала.

А теперь перейдем к рассмотрению коэффициентов покрытия, которые, как и коэффициенты капитализации, играют важную роль при оценке финансовой устойчивости предприятия. Наиболее значимыми коэффициентами в этой группе, на наш взгляд, являются следующие.

Коэффициент структуры покрытия долгосрочных вложений. Логика расчета этого показателя основана на предположении, что долгосрочные ссуды и займы используются для финансирования приобретения основных средств и других капитальных вложений:

Коэффициент показывает, какая часть основных средств и прочих необоротных активов профинансирована внешними инвесторами. Увеличение коэффициента в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов. В то же время финансирование капитальных вложений за счет долгосрочных источников финансирования является признаком хорошо разработанной стратегии предприятия. Данный показатель может быть интерпретирован по-разному, зависит это, прежде всего, от субъектов анализа. Для банков и прочих инвесторов более надежная ситуация, при которой значение данного коэффициента ниже. Что же касается предприятия, то с его позиции и более высокое значение данного показателя является признаком нормального функционирования.

На анализируемом предприятии на начало отчетного периода все необоротные активы были профинансированы за счет собственных средств. К концу года ситуация несколько изменилась: порядка 4,1 % (150: 3663,7) стоимости необоротных активов профинансировано за счет заемных средств.

Коэффициенты структуры долгосрочных источников финансирования. Определяя значение данных показателей в расчет принимаются только долгосрочные источники средств. В эту подгруппу входят два взаимодополняющих показателя: коэффициент долгосрочного привлечения заемных средств и коэффициент финансовой независимости капитализированных источников , исчисляемых по формулам:

Сумма этих показателей равна единице. Рост коэффициента Кдпзс в динамике является, в определенном смысле, негативной тенденцией, означая, что с позиции долгосрочной перспективы предприятие все сильнее и сильнее зависит от внешних инвесторов. В отношении степени привлечения заемных средств в зарубежной практике существуют различные мнения. Наиболее распространено мнение, что доля собственного капитала в общей сумме источников долгосрочного финансирования (Кфнки) должна быть достаточно велика, при этом нижний предел указывается на уровне 0,6 (60 %). При более низком уровне этого показателя рентабельность собственного капитала не будет отвечать признанным оптимальным значениям.

В тоже время в предприятие с высокой долей собственного капитала кредиторы вкладывают свои средства более охотно.

В нашем случае на начало года коэффициент Кдпзс равнялся нулю, так как долгосрочные обязательства у предприятия отсутствовали. Это, с одной стороны, характеризовало высокую степень финансовой устойчивости предприятия, а с другой - свидетельствовало о недостаточно продуманной финансовой стратегии предприятия, и, как следствие, снижало уровень рентабельности собственного капитала предприятия. На конец года значение данных коэффициентов было следующим: Кдпзс= 0,039, Кфнки = 0,961.

Такая динамика указанных показателей в данном случае является положительной тенденцией, так как свидетельствует о более рациональном подходе к формированию финансовой стратегии предприятия.

Важным показателем, который характеризует финансовую устойчивость предприятия, является вид источников финансирования материальных оборотных средств.

Материальные оборотные средства предприятия представляют собой запасы, стоимость которых отражается во втором разделе актива баланса. Количественное значение данного показателя определяется суммированием данных по следующим балансовым статьям: производственные запасы, животные на выращивании и откорме, незавершенное производство, готовая продукция, товары. Формулу расчета стоимости материальных оборотных средств предприятия можно представить следующим образом:

3 = стр. 100 ф. 1 + стр.110 ф. 1 + стр. 120 ф. 1 + стр. 130 ф. 1 + стр. 140 ф. 1.

Для характеристики источников формирования материальных оборотных средств (запасов) используется несколько показателей, которые и характеризуют виды источников.

Уровень финансового риска (degree of financial risk) — основной показатель, используемый для оценки отдельных . Уровень финансового риска определяется по следующей формуле:

УР = ВР * РПгде

УР

- уровень соответствующего финансового риска;

ВР

- вероятность возникновения данного финансового риска;

РП

- размер возможных финансовых потерь при реализации данного риска.

Финансовая деятельность компании во всех ее формах сопряжена с многочисленными , степень влияния которых на результаты этой деятельности и уровень финансовой безопасности существенно возрастает в настоящее время. Риски, сопровождающие хозяйственную деятельность компании и генерирующие финансовые угрозы, объединяются в особую группу финансовых рисков, играющих наиболее существенную роль в общем «портфеле рисков» компании. Уровень финансового риска компании оказывает существенное влияние на результаты хозяйственной деятельности. Повышенный уровень финансового риска в последнее время обусловлен нестабильностью внешней среды:

- изменение экономической ситуации в стране;

- появление новых инновационных ;

- расширение сферы финансовых отношений;

- изменчивость и ряд других факторов.

Поэтому идентификация, оценка и отслеживание уровня финансовых рисков являются одной из актуальных задач в практической деятельности финансовых менеджеров.

Уровень финансового риска обусловлен сущностью самого финансового риска, который является одной из наиболее сложных категорий, связанных с осуществлением хозяйственной деятельности, которой присущи следующие основные характеристики:

- Экономическая природа . Финансовый риск проявляется в сфере экономической деятельности предприятия, прямо связан с формированием его прибыли и характеризуется возможными экономическими потерями в процессе осуществления финансовой деятельности. С учетом перечисленных экономических форм своего проявления финансовый риск характеризуется как категория экономическая, занимающая определенное место в системе экономических категорий, связанных с осуществлением хозяйственного процесса.

- Объективность проявления . Финансовый риск является объективным явлением в функционировании любого предприятия. Риск сопровождает практически все виды финансовых операций и все направления финансовой деятельности предприятия. Хотя ряд параметров финансового риска зависят от субъективных управленческих решений, объективная природа его проявления остается неизменной.

- Вероятность реализации . Вероятность категории финансового риска проявляется в том, что рисковое событие может произойти, а может и не произойти в процессе осуществления финансовой деятельности предприятия. Степень этой вероятности определяется действием как объективных, так и субъективных факторов, однако вероятностная природа финансового риска является постоянной его характеристикой.

- Неопределенность последствий . Эта характеристика финансового риска определяется недетерминируемостью его финансовых результатов, в первую очередь, уровня доходности осуществляемых финансовых операций. Ожидаемый уровень результативности финансовых операций может колебаться в зависимости от вида уровня риска в довольно значительном диапазоне. Финансовый риск может сопровождаться как существенными финансовыми потерями для предприятия, так и формированием дополнительных его доходов.

- Ожидаемая неблагоприятность последствий . Последствия проявления финансового риска могут характеризоваться как негативными, так и позитивными показателями результативности финансовой деятельности, этот риск в хозяйственной практике характеризуется и измеряется уровнем возможных неблагоприятных последствий. Это связано с тем, что ряд крайне негативных последствий финансового риска определяют потерю не только дохода, но и , что приводит его к (т.е. к необратимым негативным последствиям для его деятельности).

- Вариабельность уровня . Уровень финансового риска, присущий той или иной финансовой операции или определенному виду финансовой деятельности предприятия не является неизменным. Прежде всего, финансовый риск существенно варьирует во времени, т.е. зависит от продолжительности осуществления финансовой операции, т.к. фактор времени оказывает самостоятельное воздействие на уровень финансового риска (проявляемое через уровень ликвидности вкладываемых финансовых средств, неопределенность движения ставки ссудного процента на финансовом рынке и т.п.). Кроме того, показатель уровня финансового риска значительно варьирует под воздействием многочисленных объективных и субъективных факторов, которые находятся в постоянной динамике.

- Субъективность оценки . Несмотря на объективную природу финансового риска как экономического явления основной оценочный его показатель – уровень финансового риска – носит субъективный характер. Эта субъективность, т.е. неравнозначность оценки данного объективного явления, определяется различным уровнем полноты и достоверности информационной базы, квалификации финансовых менеджеров, их опыта в сфере

6. Коэффициент финансового левириджа или коэффициент финансового риска – отношение заемного капитала к собственному.

Кфр = Заемный капитал / Собственный капитал = (строка 590 +690) / 490.

Данный коэффициент считается одним из основных индикаторов финансовой устойчивости. Чем выше его значение, тем выше риск вложения капитала в данное предприятие, чем меньше величина данного коэффициента, тем устойчивее финансовое положение предприятия.

Кфр показывает сколько заемных средств привлекается на 1 рубль собственных средств.

Кфр (на начало года) = 575 / 1118 = 0,514

Кфр (на конец года) = (25 + 696) / 1374 = 0,525

На начало года на каждый 1 рубль собственных средств вложенных в активы предприятия, 0,51 рубль приходится на заемные (на начало года и 0,52 на конец года).

Величина коэффициента финансового риска зависит от:

Доли заемного капитала в общей сумме активов;

Доли основного капитала в общей сумме активов;

Соотношения оборотного и основного капитала;

Доли собственного и оборотного капитала в формировании текущих активов;

Доли собственного капитала в собственном оборотном капитале.

На анализируемом предприятии в структуре капитала произошли изменения. Доля собственного капитала имеет тенденцию к снижению. За отчетный период она уменьшилась на 0,4 процентных пункта, так как темпы прироста собственного капитала ниже темпов прироста заемного капитала. Коэффициент финансового риска увеличился на 1,04 процентных пункта. Это свидетельствует о том, что финансовая зависимость предприятия от внешних инвесторов незначительно повысилась.

Таблица 4

Расчет показателей финансовой устойчивости

| Коэффициенты финансовой устойчивости | Способ расчета | Нормальное ограничение | На начало года | На конец года | Отклонение | Пояснение |

| 1. Коэффициент концентрации собственного капитала (финансовой независимости) | К с.к. = стр. 490 / стр. 700 (Собственный к-л / Валюта баланса) | Кс.к. = 0.6, чем больше, тем лучше | 0,66 | 0,656 | -0,004 | Показывает, какая часть активов сформирована за счет собственных источников средств |

| 2. Коэффициент концентрации заемного капитала | К з.к. = стр. 590 + 690 / стр. 700 (Заемный к-л / Валюта баланса) | Кз.к. = 0.4, чем меньше, тем лучше | 0,34 | 0,344 | 0,004 | Показывает, какая часть активов сформирована за счет заемных средств долгосрочного и краткосрочного характера |

| 3. Коэффициент финансовой зависимости | Кф.з. = стр. 700 / стр. 490 (Валюта баланса / Собственный к-л) | 1,51 | 1,52 | 0,01 | Показывает, какая сумма активов приходится на рубль собственных средств | |

| 4. Коэффициент устойчивого финансирования (финансовой устойчивости) | К у.ф. = стр. 490 + 590 / стр. 700 (Собственный Капитал + Долгосрочные обязательства) / Валюта баланса | желательно приближение к 1 | 0,66 | 0,67 | 0,01 | Определяет долю активов предприятия, финансируемых за счет устойчивых источников (III и IV разделы баланса) |

| 5. Коэффициент маневренности собственного капитала | К м. = стр. 490 - стр. 190 / стр. 490 (Собственный Капитал – Внеоборотные активы) / Собственный капитал | К м. = 0.5 (от 0 до 1) желательна тенденция роста | 0,515 | 0,419 | -0,096 | Определяет долю собственного капитала, используемого для финансирования текущей деятельности предприятия |

| 6. Коэффициент финансового левириджа (финансового риска) | К ф.р. = стр. 590 + 690 / стр. 490 (заемный к-л / собственный к-л) | чем меньше, тем лучше | 0,514 | 0,525 | 0,01 | Показывает сколько заемных средств привлекается на 1 руб. собственных средств |

Оценка изменений, которые произошли в структуре капитала, может быть разной с позиции инвесторов и предприятия. Для банков и прочих кредиторов более надежна ситуация, если доля собственного капитала у клиентов высокая. Это исключает финансовый риск. Предприятия же, заинтересованы в привлечении заемных средств по двум причинам:

1) проценты по обслуживанию заемного капитала рассматриваются как расходы и не включаются в налогооблагаемую прибыль;

2) расходы на выплату процентов обычно ниже прибыли, полученной от использования заемных средств в обороте предприятия, в результате чего повышается рентабельность собственного капитала.

В рыночной экономике большая и все увеличивающаяся доля собственного капитала вовсе не означает улучшение положения предприятия, возможности быстрого реагирования на изменение делового климата. Напротив, использование заемных средств свидетельствует о гибкости предприятия, его способности находить кредиты и возвращать их, то есть о доверии к нему в деловом мире.

Нормативов соотношения заемных и собственных средств практически не существует, так как в различных отраслях разная оборачиваемость капитала.

Каждое предприятие может само для себя определить норматив коэффициента финансового риска:

1.Определим норматив заемного капитала:

А) найдем удельный вес основного капитала в активе баланса и умножим его на 0,25 (798 / 2095 х 0,25 = 0,0952);

Б) найдем удельный вес оборотного капитала в валюте баланса и умножим его на 0,5 (1297 / 2095 х 0,5 = 0,3095);

В) сложим эти результаты и получим нормативную величину заемного капитала ЗК (0,0952 + 0,3095 = 0,4047 = 0,4);

2.Определим нормативную величину коэффициента финансового риска:

А) найдем нормативную величину собственного капитала СК (1 – 0,4 = 0,6);

Б) найдем нормативную величину коэффициента финансового риска: КФР = ЗК / СК = 0,4 / 0,6 = 0,67.

Если нормативная величина КФР меньше его фактической величины, то степень финансового риска высока. В нашем случае нормативная величина КФР = 0,67, а фактическая = 0,52 – это говорит о стабильности предприятия.

Излишек или недостаток плановых источников средств для формирования запасов является одним из критериев оценки финансовой устойчивости предприятия, в соответствии с которым выделяют 4 типа финансовой устойчивости:

1. Абсолютная финансовая устойчивость (запасы меньше суммы собственных оборотных средств):

З (запасы) < СОС (собственные оборотные средства)

Данное соотношение показывает, что все запасы полностью покрываются оборотными средствами, т.е. предприятие не зависит от внешних источников, такая ситуация встречается крайне редко.

2. Нормальная финансовая устойчивость, при котором запасы больше собственного оборотного капитала, но меньше плановых источников их покрытия:

СОС (собственные оборотные средства) < З (запасы) < ИФЗ (источники финансовых запасов).

ИФЗ = СОС + строка 610 (краткосрочные кредиты и займы) + кредиторская задолженность поставщикам и подрядчикам и прочим кредиторам.

Приведенное соотношение соответствует положению, когда успешно работающее предприятие использует для покупки запасов различные источники запасов.

Благополучие предприятия не всегда достигается за счет собственных средств. Эффективное существование на рынке зачастую требует инвестиционных вложений. Внешние заемы повышают прибыльность и конкурентоспособность бизнес-проекта.

Но при бесконтрольном привлечении сторонних ресурсов можно попасть в долговую яму. Во избежание подобной ситуации, экономисты разработали показатель устойчивости, называемый коэффициентом финансового риска. Разберемся, как он считается и что показывает.

Коэффициент финансового риска – определение

Коэффициент определяет соотношение привлеченного извне капитала к собственным средствам. Характеризует степень зависимости хозяйственного объекта от заемных финансовых вливаний.

Другими словами, показатель позволяет оценить уровень свободы в принятии решений по привлечению дополнительных денег на развитие предприятия и распределению доходов.

Экономисты в узких кругах именуют его коэффициентом привлечения, левериджа, капитализации. Простым языком он означает величину зависимости компании от заемных средств.

Показатель КФР достаточно многогранный. Результат его подсчета дополнительно указывает на эффективность использования собственного капитала компании в рамках деятельности.

В результате анализа коэффициента левериджа делается вывод:

- большую часть активов организации составляют заемные средства – она является финансово зависимой, показатель риска высокий;

- основная доля финансирования приходится на собственную казну – предприятие финансово независимое, КФР, соответственно, низкий.

«Общепринятое нормальное значение определяется в рамках 0,5 и меньше. Критическая цифра считается 1 и выше. Усредненные границы не всегда применимы, многое зависит от сферы деятельности объекта. Для точных расчетов важен индивидуальный подход к ситуации».

Олег Никифоров, финансовый аналитик

Формула коэффициента финансового риска

Международная формула для определения КФР выглядит так:

КФР = ЗК / СК, где:

- КФР – финансового риска;

- ЗК – заемный капитал;

- СК – размер собственных средств.

Бухгалтерский баланс, согласно законодательству Российской Федерации, ведется по форме 1. Таким образом, формула для отечественной действительности имеет следующий вид:

КФР = стр. 1400 + стр. 1500 / стр. 1300.

В данном варианте значения отражают:

- стр. 1400 – строка раздела 4 бухгалтерского отчета Долгосрочные обязательства;

- стр. 1500 – строка раздела 5 Краткосрочные обязательства;

- стр. 1300 – строка раздела 3 Капитал и резервы.

На практике к заемным средствам относятся инвестиции от физических и юридических лиц, все активы, взятые в долг у финансовых учреждений. Собственные включают непосредственно вложенные владельцем или несколькими основателями деньги.

Результат простого подсчета в схематическом изображении указывает следующее:

Показатель в динамике применяется для определения финансовой устойчивости бизнеса.

Схема расчета коэффициента финансового риска

С формулой и необходимыми для расчета показателями разобрались. Перейдем в практическую плоскость и рассмотрим, как определяется КФР на конкретном примере.

Открытое акционерное общество Зоря по состоянию на январь 2018 года располагает:

- собственными средствами, с учетом уставного капитала, дополнительных фондов и маржи в размере 100 млн рублей;

- банковскими кредитами, относящимися к долгосрочным обязательствам, на 50 млн рублей;

- периодическими краткосрочными обязательствами перед поставщиками, налоговой службой, пенсионным фондом, равными 13 млн рублей.

Коэффициент капитализации ОАО составляет: (50 + 13) / 100 = 0,63. Нормы показателей немного завышены, но не критично. У предприятия есть резервы повышения активности в сфере заемных ресурсов.

«Стандарт КФР по некоторым отраслям хозяйства определяется в рамках 2-2,5 единиц. Например, для торговых компаний нормальным считается показатель 3-4. Не следует спешить с выводами, оценка устойчивости должна быть комплексной».

Нина Бельская, экономист

Что показывает коэффициент финансового риска?

КФР – обоюдовыгодный показатель как для собственника, так и для инвестора. Метод экспертной оценки кредитного риска позволяет предпринимателю:

- оценить необходимость в дополнительных ссудах;

- подобрать оптимальный источник финансирования для развития бизнеса;

- определить черту невыплат по кредитам, после которой существенно повышаются процентные ставки;

- обозначить риски, связанные с банкротством;

- выявить реальное положение вещей перед запуском нового инвестиционного проекта, выпуском ценных бумаг;

- составить рейтинг компании по виду деятельности.

В свою очередь, потенциальный инвестор для определения:

- стабильности предприятия;

- уровня доходности;

- способности своевременно погашать задолженность;

- объемов будущих капиталовложений;

- рисков разорения компании;

- перспектив касаемо прибыли ;

- привлекательности объекта в плане приобретения акций, облигаций;

- эффективности использования собственных средств для планирования развития.

Расчет КФР помогает не только вкладчикам, но и другим субъектам хозяйственного процесса – банковским учреждениям, поставщикам, партнерам, рядовым сотрудникам, акционерам, страховым компаниям.

Коэффициент финансового риска должен присутствовать в периодической отчетности и статистике по предприятию, чтобы заинтересованное лицо имело доступ к информации в динамике.

Итог: для чего применяется коэффициент финансового риска?

КФР – важный показатель любого бизнес-проекта, независимо от его масштабов и направленности. Определяет объем заемного капитала на единицу собственных средств. На практике показывает устойчивость компании на рынке и уровень привлекательности для инвестиций.

Рассчитывается по простой формуле на основании бухгалтерских документов. Одинаково полезен как для собственника, так и для кредиторов, партнеров, любых заинтересованных лиц.

Расчёт коэффициента финансового риска

Коэффициент финансового риска рассчитывается как отношение заёмного капитала к собственному и показывает, сколько заёмных средств привлечено на 1 руб. вложенных в активы собственных средств.

Вывод: в 2012 году предприятие более независимо от заёмных средств.

По рассчитанным показателям формируем итоговую таблицу 2.

Таблица 2

Расчёт показателей ликвидности баланса

Баланс считается ликвидным, если его состояние позволяет за счёт быстрой реализации средств по активу показывать срочные обязательства по пассиву. При этом актив и пассив баланса разделяется на 4 группы:

ГРУППА А1- включает в себя наиболее ликвидные активы. Состоит из денежных средств и краткосрочных финансовых вложений.

ГРУППА А2- включает быстро реализуемые активы, для обращения которых в наличные средства требуется короткое время. К ним относятся товары отгруженные, дебиторская задолженность со сроком погашения до 12 месяцев. Ликвидность этой группы зависит от спроса на продукцию, её конкурентоспособности. форм расчёта, своевременности отгрузки и т.д.

ГРУППА А3- медленно реализуемые активы. К ним относятся производственные запасы, незавершённое производство, готовая продукция и товары, для превращения которых в денежную наличность, требуется значительный срок.

ГРУППА А4- трудно реализуемые активы. К ним относятся основные средства. долгосрочные финансовые вложения.

В пассиве баланса также выделяют 4 группы:

ГРУППА П1- наиболее срочные обязательства, которые необходимо погасить в течение текущего месяца(кредиторская задолженность)

ГРУППА П2- среднесрочные обязательства со сроком погашения до 1 года(займы и кредиты)

ГРУППА П3- долгосрочные обязательства (долгосрочные кредиты банка 5-10 лет).

ГРУППА П4- собственный капитал, находящийся в распоряжении организации.

Баланс считается абсолютно ликвидным, если А1?П1, А2?П2, А3? П3, А4? П4.

Результаты расчёта введём в таблицу.

Таблица 3

|

Предыдущий период |

Отчётный период |

Группа активов |

Предыдущий период |

Отчётный период |

|

2011год 2012год

А1> П1 А1> П1

А2>П2 А2> П2

А3> П3 А3> П3

А4< П4 А4< П4

Вывод: Баланс считается ликвидным, так как у предприятия хватает средств на погашение обязательств.

1) Коэффициент текущей ликвидности(коэффициент покрытия)-характеризует общую оценку ликвидности активов и показывает, в какой степени текущие кредиторские обязательства обеспечиваются текущими активами. Так как предприятие погашает краткосрочные обязательства в основном за счёт текущих активов, то, следовательно, если текущие активы превышают по величине текущие обязательства, предприятие рассматривается как успешно функционирующее.

Вывод: >1, следовательно, предприятие покрывает текущими активами свои обязательства. Предприятие более успешно функционировало в 2011 году.

2) Коэффициент быстрой ликвидности (срочной ликвидности) - является промежуточным коэффициентом и показывает, какую часть можно погасить текущими активами за минусом запасов. Рассчитывается по формуле:

Вывод: В соответствии с полученными коэффициентами быстрой ликвидности, предприятие эффективнее функционировало в 2011 году.

3) Коэффициент абсолютной ликвидности - показывает, какая часть краткосрочных обязательств может быть, при необходимости погашена немедленно. Определяется отношением наиболее ликвидных активов к краткосрочным обязательствам. Этот коэффициент является наиболее жёстким критерием платежеспособности предприятия.

Вывод: В соответствии с полученными коэффициентами абсолютной ликвидности, предприятие являлось более платёжеспособным в 2011 году.

Расчёты показателей представим в таблице 4

Таблица 4

Так как значения полученных показателей больше. чем рекомендуемые значения, то можно сделать вывод о том, что финансовые средства предприятия использовались неэффективно.